作者 | 喀戎

编辑 | 唐飞

刚刚维护完董事长宿华的正当权益,快手就交出了一季度“答卷”。

5月24日港股盘后,快手发布了2022年Q1财报。财报显示,快手一季度营收210.66亿元,同比增长23.8%,毛利为87.8亿元,同比增长25.7%,经调整净亏损37.22亿元,同比收窄34.1%。

虽然快手依旧没有逃出亏损的泥潭,但是在追求变现和精简开支双管齐下战略地指引下,快手做到了亏损减少以及流量提振。

不过将视线放长远来看,快手依然严重仰仗线上营销业务,并没有描绘出强有力的第二条曲线,这或许才是快手接下来不得不面对的最为严峻的挑战。

1、快手“成长的烦恼”

作为一家互联网公司,在营收之外,投资者最看重的还是快手的流量增长与否。

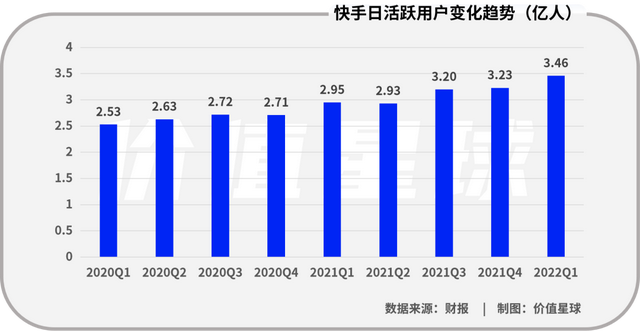

财报显示,2022年Q1,快手平均日活跃用户数为3.46亿,同比增长17.0%;平均月活跃用户为5.98亿,同比增长15.0%。

在移动互联网流量红利逐渐消逝的背景下,快手的流量依然可以保持高位增长实属不易,但是在这背后,我们也不能忽视快手付出的代价。

2022年1月30日,快手宣布与央视虎年春晚达成合作,将在自家平台播放2022年央视春晚。2月4日,快手发布数据,2022虎年春晚共吸引超1.4亿用户参与,直播总观看量超2.6亿,相关话题作品总播放量超50亿次。

央视春晚和用户并不是凭空而来的,仅为吸引用户参与,快手在除夕夜当天就发放了22亿元红包。

无独有偶,猎云网报道,为了成为短视频市场中唯一拿到冬奥入场券的选手,快手“前后共花了25亿。”

除了春晚、冬奥等公众热点事件助力,快手用户的高增速还离不开下沉市场的深耕。

图源:QuestMobile

QuestMobile发布的《2022中国移动互联网春季大报告》显示,2022年3月,快手极速版的月活达到了2.05亿,同比增长21.2%。对此,QuestMobile表示:“极速版应用以功能精简、操作简便为核心特点助力企业获取更多下沉市场流量”。

图源:QuestMobile

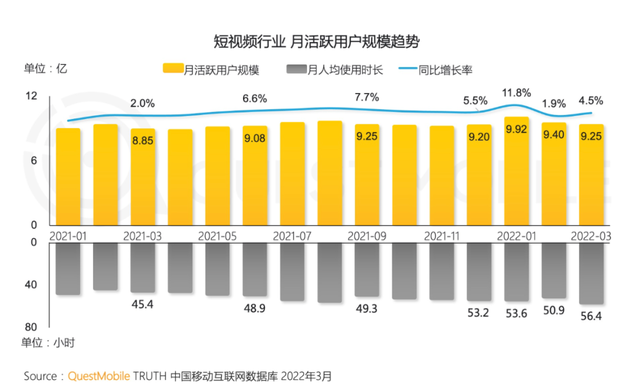

但问题在于,短视频行业的用户已经触顶。QuestMobile的数据显示,2021年初至2022年初,中国短视频行业行业的月活规模一直徘徊在9亿左右,并没有明显的增长。

与此同时,老对手抖音也看到了下沉市场的增量价值。QuestMobile的数据显示,2022年3月,抖音极速版的月活达到了2.09亿,同比增长46.6%。

这两个数据叠加,一方面昭示了快手的流量在未来很难持续保持高位增长,另一方面,激烈的竞争,也意味着快手不得不继续维持较高的销售及营销支出。

2、降本增效的应对之策

面对这个市场困境,快手并不是无动于衷。

简而言之,快手希望通过“降本”和“增效”两手抓的策略,在减轻营业成本的基础上留住用户,提升用户的“价值”,以扭转亏损现状。

业绩电话会上,快手CFO金秉就提到,“我们降本增效的举措,以及对增长质量和增长幅度的共同关注,为我们带来了稳健的收入表现,以及经营亏损的持续收窄。”

2022年Q1,快手销售及营销开支94.9亿元,同比下降18.6%,环比下降7.2%,占总收入比例为45%,与2021年同期的68.5%相比下降23.5个百分点。

虽然管理费用并不是支出的重点,但是快手依然削减了相关支出。财报显示,2022年Q1,快手管理费用为8.7亿元,环比降低5.43%。

反映到公司层面,就是快手屡屡被传裁员和削减公司福利开支。比如,2022年1月,澎湃新闻报道称,快手四大事业部裁员,“个别团队裁员比例达到30%”。

伴随着成本的下降,快手开始通过精细化运营等手段提升流量的转化效率。财报显示,快手在短剧、体育及泛知识等核心垂类的内容丰富度以及质量方面有明显进步。

比如,2022年Q1,“快手星芒计划”的短剧中,有18部播放量破亿。2022年2月上线的《长公主在上》播放量达3.5亿+。《快手短剧数据价值报告》显示,截至2022年2月,快手短剧日均观看量超10集的用户量达6160万,同比增长61.6%。

由于在内容方面有所创新,2022年Q1,快手用户活跃(DAU / MAU)比例达到了 57.8%;每位日活跃用户日均使用时长为128.1分钟,同比增长29.0%,这种用户粘性昭示快手在整个移动互联网行业处于举足轻重的位置。

一边降低成本,另一方面通过优质的内容吸引流量关注,快手降本增效战略带来的影响是显而易见的——亏损同比收窄34.1%。如果按照这个剧本理想化地走下去,那么“降本”和“增效”终归会达到平衡,以最终实现盈利。

3、现阶段还是“广告公司”

按大多数互联网公司的发展经验判断,有大流量,又有了高粘性的用户,快手想要变现,应该是顺水推舟的事情,但现实并不如此。

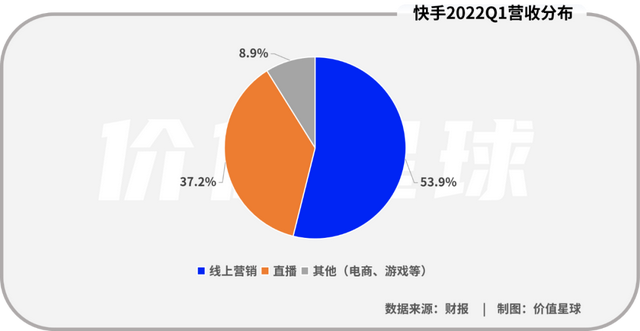

过去的一个季度,快手线上营销服务、直播和其他服务(含电商)对营收的贡献占比分别为 53.9%、37.2% 和 8.9% 。

以直播业务为例,2022年Q1,快手直播收入为78亿元,同比仅增长8.2%,低于活跃用户数( DAU/MAU )的增速。这表示活跃用户的增长并没有转化为明显的直播收入。

具体来看,2022年Q1,快手单月直播付费用户平均收入为46.3元。作为对比,2021年Q1-Q4,这个数字分别为46.1元、53.9元、55.9元和60.7元。可以发现,快手单月直播付费用户平均收入同比仅微涨2角钱。

所以从某种意义上来说,本该作为公司“第二条曲线”的直播业务并没有挑起大梁,而快手依然是家“广告公司”。

2022年Q1,快手线上营销服务营收114亿元,同比增长32.6%,贡献了半数以上的营收。

值得注意的是,自2021年Q1以来,快手线上营销服务的营收占比已连续五个季度过半。2021年Q1-Q4,快手线上营销服务营收占营收的比例分别为50.3%、52.1%、53.2%和54.2%。横向对比可以发现,快手愈发倚重线上营销服务。

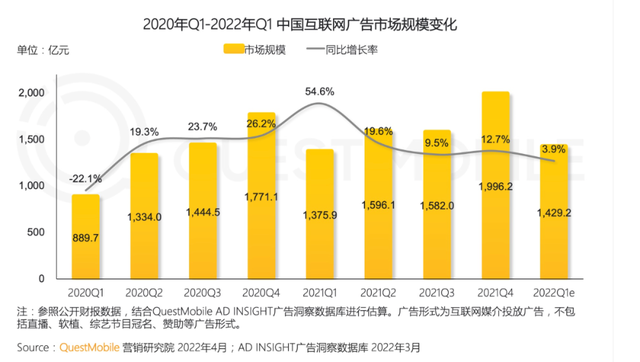

当然了,作为互联网公司,快手的营收主要依靠线上营销服务,确实是行业内玩家的普遍选择,无可指摘。但线上广告市场天花板渐显,却让人对快手的未来发展充满担心。

图源:QuestMobile

QuestMobile的数据显示,2021年Q1,中国互联网广告规模为1429.2亿元,同比仅增长3.9%,环比下跌28.4%。

在直播业务徘徊不前,广告市场天花板渐显的背景下,快手也开始押注电商业务。比如,2022年2月22日,快手宣布切断淘宝、京东联盟的商品链接,希望打造自家的电商生态闭环。

但从交易额的角度来看,快手电商确实在飞速成长。财报显示,2022年Q1,快手电商GMV为1751亿元,同比增长47.7%,其中99%以上的交易均来自闭环电商快手小店。

但整体来看,快手电商业务却在“萎缩”。财报显示,2022年Q1,快手其他服务(包括电商业务)营收为19亿元,环比下跌20.8%,占总营收的比重仅为8.9%。

当然,这很可能是因为快手切断第三方商品链接,电商业务不能再轻资产运营所致。在业绩会上,程一笑也坦言:“电商业务现阶段的瓶颈主要在物流和仓储端”。未来快手电商业务能行至何方,还需时间检验。

快手股价,图源:Google

短期来看,受2022年Q1业绩影响,2022年5月25日,快手股价增长5.37%,报66.75港元/股。但是将视线拉长来看,自2021年2月11日上市之初达到398港元/股的高点之后,快手的股价就一路下探,截止5月25日收盘,快手股价较高点已跌去八成。

诚然,快手已经开始讲“信任电商”、 “新市井商业”的故事,但问题是,持续的亏损也让快手难以有足够长的时间布局新的业务。

财报显示,截至2022年3月31日,快手持有的现金及现金等价物期末余额为153亿元。作为对比,2021年12月31日,这一数字还是326亿元。

如果不能尽快扭转亏损,按照2022年Q1的烧钱速度,快手账上的钱大概只能撑到明年夏天。