作者 | 归去来

编辑 | 唐飞

云服务市场的尖子生阿里云,正迎来一场大考。

诞生于2009年的阿里云,由于具有市场先发优势,目前在云服务市场中已处在领先地位。据IDC发布的《中国公有云服务市场(2022上半年)跟踪》报告显示,阿里云在IaaS领域和IaaS+PaaS领域的市场份额分别为34.6%和33.5%,排名均为第一。

数据来源:《中国公有云服务市场(2022上半年)跟踪报告》

同时,阿里云也是国内唯一实现盈亏平衡的云服务商。据阿里此前发布2022财年第四财季及全年财报显示,阿里云2022财年总收入在抵销跨分部交易前和抵销后分别为1001.8亿元和745.68亿元,实现13年来首次年度盈利;阿里云EBITA利润从上年的亏损22.51亿元改善为盈利11.46亿元。

也正是如此,今年阿里将三大战略升级为消费、云计算、全球化,提到第二位的云计算已被视为阿里生态增长的第二曲线。

不过这条“第二曲线”当下正充满着诸多的不确定性因素。

据阿里发布的2023财年第二财季(自然年为2022年三季度)财报,阿里云营收207.57亿元,仅同比增长4%。其中,本季度合并全球市场(托管服务和基于云的一切即服务XaaS)的ACV下降29%至31亿美元。

事实上,在过去的几年时间里,阿里云的营收增速一直在放缓。比如2020年Q3时,阿里云的营收增速为62%,但到了2021年Q3则直接下降到33%,而如今4%的季度营收增速,也在说明阿里云业务逐渐进入瓶颈期。

在增速不断下跌的情况下, 阿里云能否担当整个阿里“第二曲线”的大任?

阿里云的焦虑

对于阿里云的失速,张勇在财报会议上谈到:“未来在中国互联网行业放缓的背景下,下一个增长点会是什么……整体云业务的增长,其实离不开整个经济的增长,经济增长以后,作为经济的微观细胞,每个企业才会在数字化的进程当中更愿意投入,减少后顾之忧,所以跟大环境和经济增长的前景有很高关联度。”

阿里云营收增速放缓的背后的确和当下的宏观因素有关。

云服务主要客户在B端,其最大的价值为“降本增效”,但现在的问题是在消费市场疲软、美联储加息等多方因素的共同影响下,中小企业的经营环境正在持续恶化,其对IT的办公支出正在明显降低。

来自山东的李总告诉价值星球,自己公司是做生鲜产品一件代发的,由于这种产品对物流时效要求极高,但疫情所带来的不确定性因素导致商品流通环节的时效无法保障,这也让公司的业务一直处在停摆之中。现在对自己而言,只能通过压缩各方面的成本活下去。

也正是如此,今年全球多家云服务企业的营收都在明显降低。

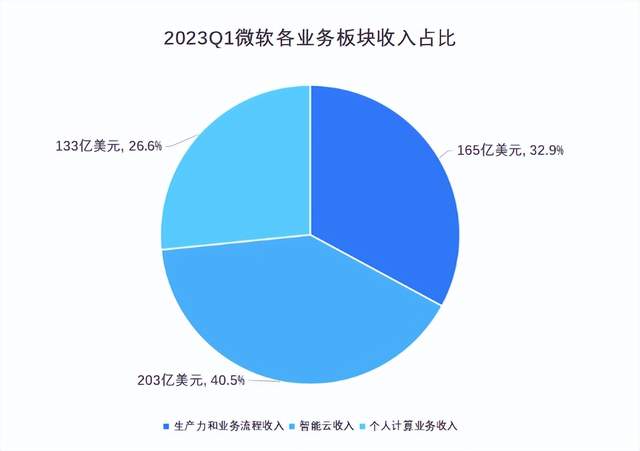

比如,微软云今年三季度营收为203亿美元,虽同比增长20%,但略低于市场预期。而在微软云业务中的Azure公用业务,其增速已从上一季度的40%下降到本季度的35%。

数据来源:微软财报

抛开外界因素影响,阿里云自身的问题也正在显现出来。首先,基于云服务产品的数据隐私性,企业一旦和某个云服务厂商签订合同后,往往不会考虑随意更换云服务企业。

来自北京的汪总对价值星球说,由于企业大量的数据存储在这些云服务厂商中,若是企业选择变更云服务厂商,数据迁移时的安全很难得到保障,万一出现问题,给企业带来的损失将是不可估量的。

不仅仅如此,企业内部的员工已经习惯了使用一款软件,如果迁移势必要花费时间来学习和适应新的软件,这无形之中又会增加企业的内部成本。

事实上,汪总话的背后,也对阿里云形成了一个终极灵魂拷问,即接下来阿里云想要恢复此前的高增长,到底是需要拿出什么样的软件和友商之间的产品形成差异化竞争,进而能够从友商手中抢走更多的订单呢?

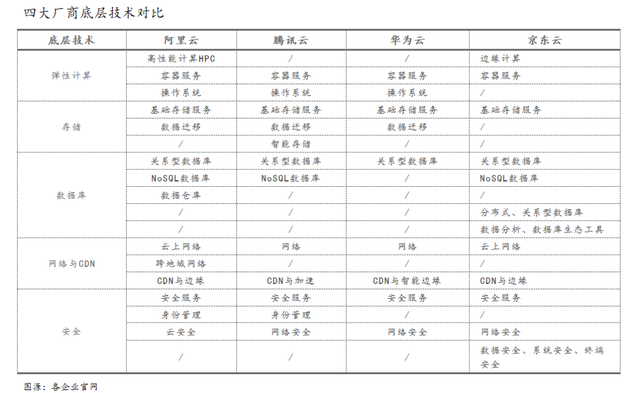

从技术层面来说,阿里云、华为云、腾讯云这几大云厂商的底层技术高度同质化,这就导致他们提供给B端客户的服务产品趋同。

数据来源:各大云服务厂商官网

更值得关注的问题是,虽然阿里云在底层技术能力和研发资金上有一定优势,但由于B端企业所面对的商业环境是不断变化的,这就要求阿里云对市场有极高的洞察能力,必须要“以快打快”地推出更多差异化产品,这对企业内部的压力可想而知。

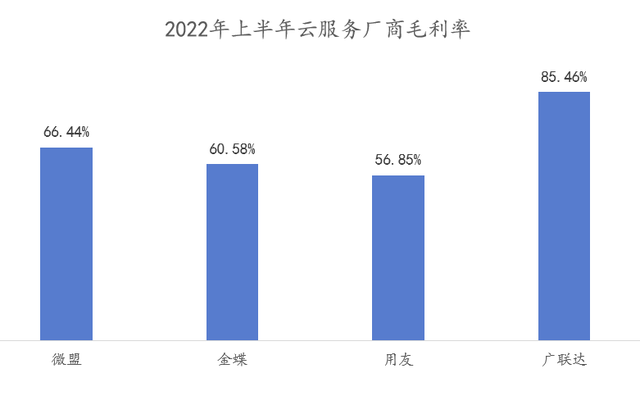

其次,由于国内IaaS产品高度同质化,厂商们为了留住客户,只能在价格上妥协,这就让阿里云的利润非常有限。

图源:光大证券研究所

资料显示,行业内IaaS的毛利率只在10%-15%之间,而 PaaS和SaaS毛利率分别为50%、70%。

数据来源:各大公司财报

为增加自身利润,云厂商们往往选择提供“复合型产品”,即通过IaaS+PaaS,IaaS+SaaS为客户提供服务。但随着PaaS层面Docker、K8S等容器技术的支持,如今PaaS和SaaS服务一定程度上可以脱离IaaS。换句话说,云厂商们此前所依赖的“捆绑服务”逻辑也随之崩塌。

当脱离捆绑后,IaaS也越来越趋向于独立存在的状态。而此时决定IaaS厂商市场竞争力的最大因素就变成了价格。阿里云为了能够保住自身的市场份额,自然也不敢大范围提价。但无法提价也意味着后续的研发成本无法均摊,这必然会影响到后续阿里云的利润表现。

最后,一旦丢失某位大客户,云服务企业的业绩便会产生较大波动。比如,由于字节跳动的海外云服务合同转移,阿里在三季度的财报中明确表明,阿里云在互联网客户上的收入同比减少18%。

在各种问题叠加下,对于如今阿里云的掌门人张建锋来说,迫切需要为阿里云找到一个新的“增长引擎”。

新的增量如何找?

随着当下云服务的逐渐普及,各级政府、国企、央企也逐渐开始尝试并深入使用云服务。据IDC此前发布《中国智慧城市数据跟踪报告》显示,2021年政务云整体市场规模为427.16亿元人民币,同比增长21.47%。

图源:IDC中国,2022

但在政务云市场上,阿里云想要迅速攻破并非易事。一方面,目前浪潮云已建成了中国最大的分布式云体系,涵盖308个分布式云节点,基于统一的OpsCenter,实现了持续性迭代升级;服务中国 245个省市政府、2万个政府部门。

按照IDC的数据显示,2020年浪潮云在我国政务市场排名第一。同时,华为云、天翼云、新华三、紫光云也均是这一细分领域内的头部玩家,阿里云要虎口夺食并不容易

另一方面,随着今年上半年国家“东数西算”政策的落地施行,以及“云网融合”成为趋势,这也让阿里云的数据中心优势逐渐被弱化。同时,三大电信运营商也不再甘于卖资源的角色,他们开始跨过腾讯、阿里等厂商自建数据中心,并且基于自身的优势开始服务政务部门、国企、央企等 。

据启信宝全国招投标信息系统显示,自2021年8月到2022年8月,全国1亿元以上政企数字大单项目中,电信、移动、联通中标的企业数量分别为104个、68个、34个,但阿里云只有9个。

事实上,阿里云在拓展政务客户上所遇到的问题,只是当下拓展其他领域遇到阻力的缩影而已。

由于商业环境较为复杂,每个大行业下会牵扯到大量的细分行业。一些行业云服务企业对本行业业务具备足够的洞察力和理解力,他们更懂得本行业的痛点和发展趋势,这也是阿里云这样的行业云所欠缺的。

比如,博云就自主研发的私有云产品、企业级容器管理平台、数据中心自动化运维产品等已在金融行业落地实施,这也是国内首家在股份制银行、支付机构等大型机构的重要生产系统中提供基于Docker的PaaS平台的云计算服务企业。

有观点认为,未来国内云服务市场上新的增长点会在医疗云和传统行业。因此对阿里云来说,如何下沉到垂直行业,真正让这些企业借助上云达到降本增效的作用显得尤为重要。

出海“任重道远”

国内业务持续承压之下,出海似乎成为了阿里云的良药。

比如,阿里2022财年提到:我们的海外市场年度购买用户已经超过了3亿……必须积极参与国际市场竞争。但需要指出的是,即使对于阿里云这样的头部企业来说,出海依然面对着多方的挑战。

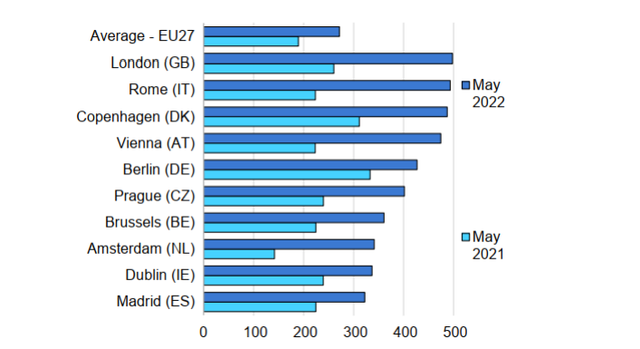

其一,由于数据中心属于典型的电力密集型行业,对电力需求极大。但近些年国外不少国家和地区的电力成本不断上涨,以欧洲为例,光大证券曾指出,2021年7月到2022年7月,欧洲五国电力现货涨幅均值250%。

从输电费、税费层面考虑,阿里云在海外的用电成本短期内恐难以降低,进而影响自身的盈利能力。

图源:光大证券

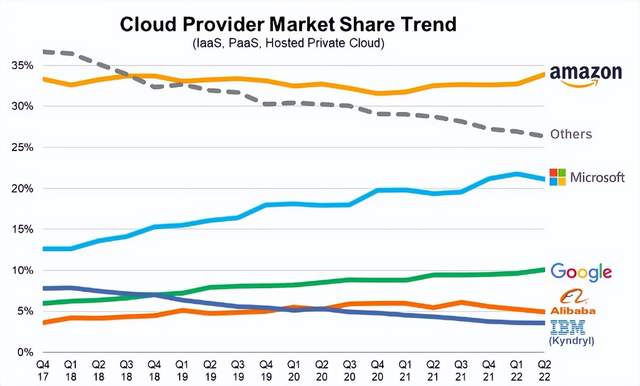

其次,阿里云出海必须要同时和微软云、亚马逊云等巨头进行竞争。而据Synergy Research数据显示,目前亚马逊云和微软云的市场份额分别在35%和22%之间,阿里云仅有5%左右。

图源:Synergy Research

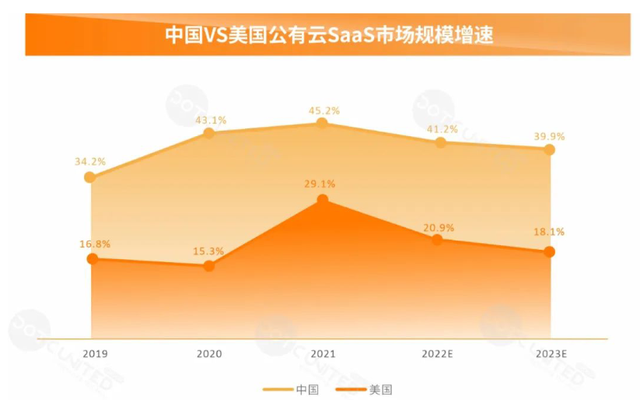

值得注意的是,美国作为全球最大的公有云SaaS市场,2021年公有云SaaS市场份额占全球约66%,预计2022年底占比约68.4%,到2023年全球市场占比或突破七成。

图源:新科技研究院

而在这个庞大的市场上,阿里云不仅要面对自身的业务合规问题、中美贸易的不确定性问题,更大的难点在于能理解并解决当地企业的业务痛点。

最后,私有云虽然在国内有较大的需求,但是市场份额并不容易得到。

做私有云“定制”,意味着要针对每一个客户,建造独立的“房间”,既要当“设计师”——贴身服务做个性化定制,又要当“施工队”——做总集成商。不仅十分耗费时间和成本,还无法通过标准化实现规模化效益。

以金山云为例,伴随着其私有云业务的发展,其付出的解决方案开发育服务成本也在迅速增长,这也让金山云的毛利率从2020年的5%下降到2022年一季度的4%左右。因此,对于阿里云来说,出海实则是机遇和挑战共存。

事实上,作为云服务行业领头羊的阿里云都面临着这些问题,其他云服务厂商的困境自然可想而知。

很多时候,云服务企业都会在宣传中提到能帮助客户实现“降本增效”,但现在的问题在于,这些云服务企业如何帮自己“降本增效”呢?

*本文基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议