作者 | 欧锦

2021年5月7日,一家此前并不为消费者熟知的中国公司在纽交所上市。

但上市当天,一众媒体却出奇地不吝给予这家公司各种响亮的名号——“品质生活品牌平台第一股”“跨境电商第一股”等等。

这家公司,就是洋葱集团。旗下业务包括洋葱O’Mall电商、洋桃跨境供应链和洋货百科三大块,业务涵盖全球品牌孵化及跨境直卖电商。截至2020年底,洋葱集团已与4001个品牌达成合作,覆盖超过61317个SKU,有86个直接合作品牌及21个自有品牌。

然而上市带来的高光并未持久。上市首日,洋葱集团开盘高开,最高触及11.71美元,涨幅超过57%。自那以后便开始了长达一年多的波动下行,截至今年7月18日收盘,洋葱集团股价仅剩0.68美元,已蒸发超九成。

股价的尴尬表现,也是洋葱集团自身一系列业务不顺的缩影。

对于洋葱而言,早期通过KOC(关键意见消费者)进行产品销售,成功在一众出海公司中突围上市;但随着跨境电商领域玩家增多,洋葱集团的生存空间被挤压,转型提供品牌和营销服务才略有起色;近些年想靠着孵化自有品牌提升利润和市占率,但是前期投入巨大而收效甚微。以上种种瓶颈,直接造成了公司业绩和股价的“双降”。

未来,这家出海企业如何兑付市场预期,是亟待回答的问题。

6年光速上市

2015年6月,国务院办公厅发布《关于促进跨境电子商务健康快速发展的指导意见》,提出要“鼓励有实力的企业做大做强……培育一批知名度较高的自建平台,鼓励企业利用自建平台加快品牌培育,拓展营销渠道”。

也正是这一年,李淙正式创办洋葱,早期靠着做跨境直卖起家,后期通过公司通过线上商城及KOC流量矩阵、三方渠道及线下实体业务为新一代消费者提供服务。

其中,“KOC流量矩阵”对洋葱集团的发展至关重要。

“KOC是洋葱集团对话年轻消费市场的独有方式。”洋葱集团创始人兼CEO李淙曾表示,“当超70万的KOC同时充当‘销售员’推出一款新品时,就能获得7亿的曝光量,让新品牌迅速完成从0到1的冷启动,从而更高效地撬动市场声量。”

具体而言,“KOC流量矩阵”就是邀请用户成为平台的KOC,让他们通过社交工具或场景,利用个人社交圈的人脉进行商品交易和提供服务。同时,KOC自己本身就是消费者,分享的内容多为亲身体验,因此相对于导购,更有亲和力与说服力。

所以从某种意义上来说,洋葱集团的KOC模式很像如今大家口中的“主播带货”。

CIC报告显示,按2019年的总营收计算,洋葱集团是中国第十大品质生活品牌平台;按2019年线上跨境零售所产生的GMV计算,洋葱集团在国内约30家提供进出口品质生活品牌业务的跨境平台中排名第五。

名号虽然响亮,但这些排名前面,是加了很多定语的。

不过这并不耽误洋葱集团顺利上市,2021年5月7日晚,洋葱集团正式在纽交所上市,股票代码为“OG”。用时6年就赴美敲钟,洋葱集团比很多同行都要跑得快。上市首日,公司股价最高触达11.42美元,最高涨幅超过57%。

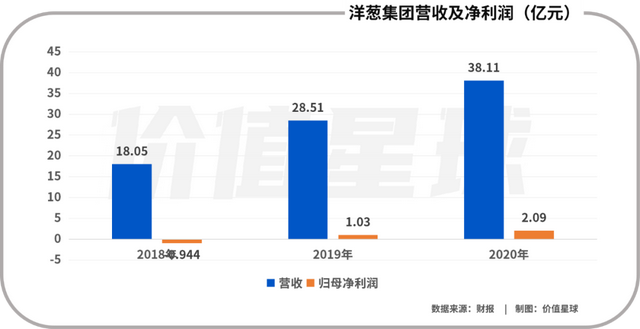

招股书显示,2018年-2020年,洋葱集团营收分别为18.05亿元、28.51亿元、38.11亿元;同期净利润为-9440万元、1.03亿元、2.09亿元,利润增幅超过100%。

之所以有如此成绩,洋葱集团董事兼CFO何珊认为,洋葱集团持续在高速增长的新消费赛道上发力,同时不断革新品牌运营闭环模式,具备独特的品牌组合、多元的渠道矩阵和超过70万名KOC的流量渠道,是一直被资方所看好的重要竞争力,也是与用户保持黏性的关键。

然而没有想到的是,洋葱集团“出道即巅峰”,时至今日市值已蒸发超九成。

遭遇巨变

市值蒸发只是表象,洋葱集团更大的困难来自业务本身。

首先,洋葱的体量太小。

根据易观分析发布的《中国跨境进口零售电商市场季度监测报告》,2020第四季度,天猫国际市场份额为37.2%;考拉海购市场份额为27.5%;京东国际市场份额为14.3%,三家合计占了近80%的份额。

易观报告还显示,2020年第四季度,在中国跨境进口零售电商排名中,洋葱集团排在前十之外,市场份额不足0.2%。

其次,KOC贡献度降低。

2019年,洋葱活跃的KOC向客户推荐了5590种产品,相比2018年增长491%。但到了2020年,KOC却只推荐了3420种产品,数量大幅度减少。

除了品类减少,单个KOC贡献的GMV也在降低,2018-2020年,单个KOC贡献的GMV从8131下降至7767元,降幅超过4%。

上海财经大学电子商务研究所执行所长崔丽丽表示,在她看来,洋葱O’Mall目前的模式是S2B2C模式,KOC即扮演着其中的B端角色,“KOC实际上就是类似于团长的角色,利用社交分销的模式进行商品销售,这个模式的优势就是私域流量。公域流量下,巨头林立,新电商想要在平台林立的格局下生长,必须要抓好私域流量的机会。”

最后,自有品牌“拖累”业绩。

通常来说自有品牌可以带来更高的毛利,但是这也意味着需要更多的投入。在上市前,洋葱集团就在招股书中表示,IPO所募资金净额的约50%用于培育自有品牌和发展战略合作伙伴关系。

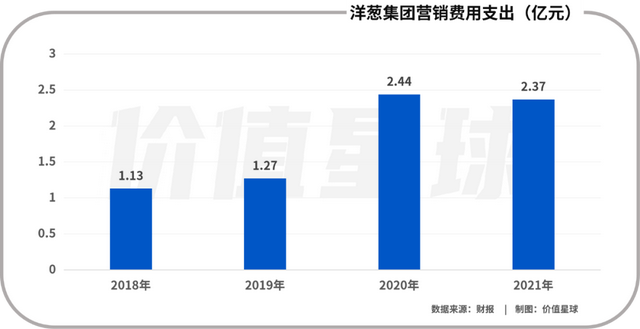

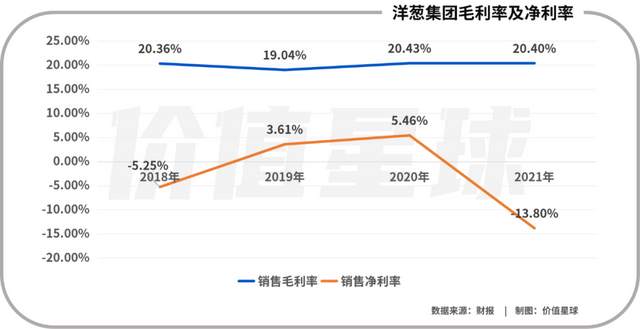

财报数据也显示,洋葱集团营销费用从2018年的1.13亿增长至2021年的2.27亿元,但是毛利润却从2020的7.79亿下降到2021的5.22亿。

从行业来看,跨境电商领域似乎是一个“怪圈”,赚钱快,融资快,火的快。但风险来的也快。

过去一段时间,从UMKA暂停中国区商家业务,到Awok宣布破产关停,从Jumia连续6个季度GMV下跌,到执御陷入供应商讨债危机,再到VOVA被指冻结卖家资金后失联。一个接一个区域型、中腰部跨境电商平台的败落,除了自身经营问题之外,无不说明平台模式的终极宿命——只有第一或者死亡。

当下,中腰部平台所面临的是“两面夹击”。作为全球化电商平台的亚马逊,一如既往的稳健发展、一家独大,做跨境电商,没人能绕过他。另一面,Shopify所推动的去中心化的独立站势力,如雨后春笋般在全球蔓延,哪个独立品牌都想建个官网。

再这样的大背景下,洋葱很难独善其身。

处境尴尬

从某种意义上讲,洋葱的“悲剧”自上市之初就已经写好了。

洋葱集团2019年-2021年的营收增速分别为57.92%、33.67%、-32.90%,归母净利润增速分别为209.31%、103.17%和-269.90%,三年时间三连降,净利润增速更是如坐上“过山车”。

财报显示,洋葱集团过去三年的毛利率基本稳定在20%左右,但是净利率则从2019年的3.61%降到了2021年的-13.80%。

除了核心业绩指标上的尴尬,洋葱集团所倚仗的“KOC流量矩阵”采取层级加盟、层级分销的模式,也引起行业的质疑。

资料显示,洋葱集团的店主和服务商加盟规则为:洋葱店主的加盟费为1000元,可获得的利润为每个订单总利润的70%,约为销售额的15%-20%;而服务商的加盟费为20000元,服务商的店铺利润比店主多30%,可以获得每个订单100%总利润,约为销售额的25%-30%。

另外,服务商还可以自行招募店主,每招一个收益1000元,同时亦能招募服务商,每招一个可获得4000元的奖励收益。

这与曾经火热一时的“微商加盟”商业模式十分相似,即通过层层代理商管理,缴纳一定的加盟费就可轻易获得代理销售资格。

而在上述加盟和宣传销售规则下,部分店主和服务商为提高产品销量,拉拢更多人参与加盟,获取更多利益,极易出现夸大产品效果,进行不实宣传的情况。

据天眼查显示,2017年2月,“广州洋葱时尚集团有限公司”就曾因销售假冒伪劣化妆品行为,被广州市天河区食品药品监督管理局责令停止销售假冒伪劣商品的行为,并没收违法所得,惩以罚款。

面对洋葱集团的KOC模式涉传的质疑,其内部人员回应:“传销是多层计酬,而洋葱只有两层,只做店铺产品的销售,不属于传销模式。”

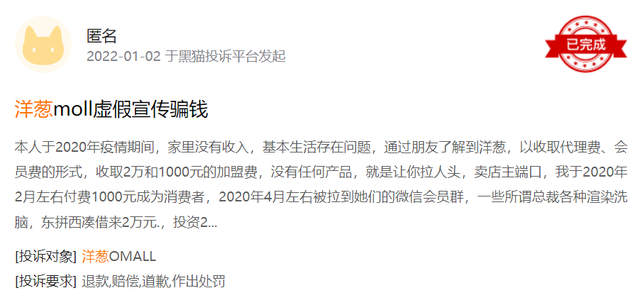

图源:黑猫投诉

话虽如此,但是网络上关于“洋葱集团涉传”的评论仍是铺天盖地。在黑猫投诉上,与“洋葱集团”相关的投诉有41条,其中虚假宣传、销售假货、退款难等词均高频出现。

值得注意的是,在实体零售领域国内拥有直销许可证的公司只有89家,但在“互联网+直销”领域,网络直销的概念仍然处于模糊地带,洋葱对该业务也讳莫如深。不过,其在IPO招股书中披露了相关潜在风险。

总结

总体上,洋葱集团自上市起完整的经历了从波峰到波谷动荡。

洋葱的尴尬,是跨境电商概念走势的一个缩影——2016年以来,从火焰到海水,从网站、APP再到短视频,从充满噱头到趋于平淡,更重要的是叠加一场突如其来的疫情影响,整个产业因此一再折叠。

与洋葱集团一样采用分销型社交电商模式的云集,股价三年间已从发行价11美元跌到1美元左右,市值蒸发了90%。

一位业内人士表示,跨境电商没有中腰部平台,“大”,有亚马逊;“小”,有独立站。活下去只有两条路,要么第一,要么唯一。

参考资料:

[1]《中国跨境电商服务行业趋势报告》,艾瑞咨询

[2]《中国跨境进口零售电商市场季度监测报告》,易观分析

[3]《跨境电商平台的2022年:高成本、高增长下的悲喜交加》,第一财经

[4] 新势力·2021亿邦跨境电商大会—品牌全球化峰会

*本文基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议